事業用資産の買換え特例

目次

制度概要

「事業用資産の買換え特例」は、個人が事業のために(不動産貸付業や農業なども含む)、長期間保有していた土地や建物などを売却し、新たな事業用資産に買い換えた場合に、譲渡益にかかる所得税の課税を将来に繰り延べることができる制度です。

適用対象となる資産と要件

(1)譲渡資産の要件

・国内に所在する土地、建物、構築物であること

・所有期間が10年超であること

・継続的に事業の用に供していること(賃貸等も含む)

(2)買換資産の要件

・同様に国内に所在する土地、建物、構築物等

・売却年の前年1月1日から売却年の翌年12月31日までに取得

・取得後1年以内に事業に供すること

・買換える土地の面積が、売却土地の面積の5倍以内

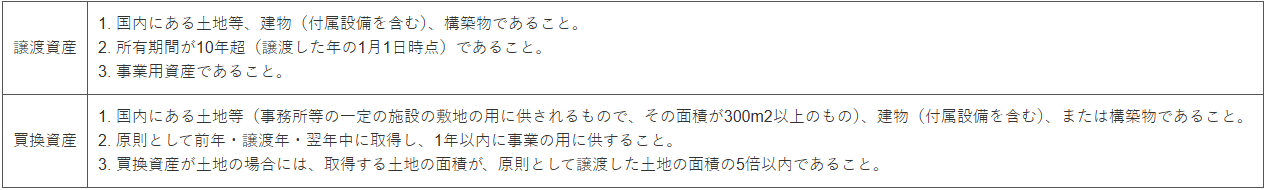

「特定事業用資産の買換え特例」を適用するには、譲渡する資産と買換えする資産それぞれが、下記の要件を満たしている必要があります。

なお、この法律が適用される譲渡地は、10年を超えて事業を営んでいる不動産が対象です。遊休地は対象になりません。

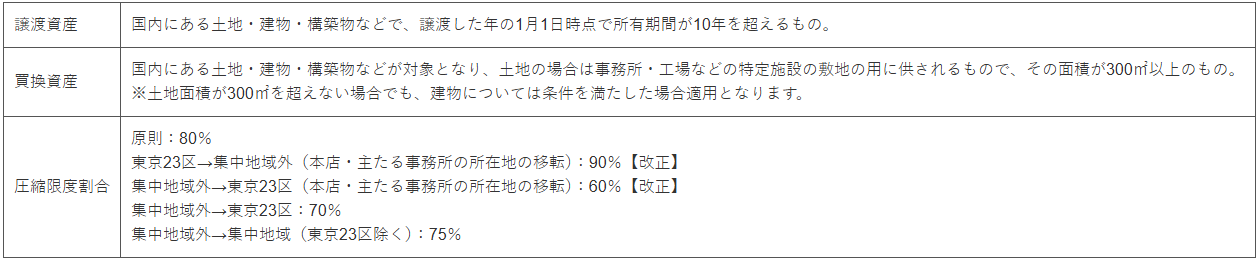

特定事業用資産の買替え特例を適用するための要件

課税の繰り延べ割合

譲渡資産の譲渡価額、または買換資産の取得価額のうち、いずれか少ない方の金額について、原則80%(一部地域では75%、または70%)に相当する部分については、課税の繰り延べができます。

80%課税繰り延べの際の課税長期譲渡所得の計算方法は次の通りです。

譲渡資産の譲渡価額が買換資産の取得価額より高い場合

(1)譲渡資産の譲渡価額 − 買換資産の取得価額 × 0.8 = ①収入金額

(2)(譲渡資産の取得費 + 譲渡費用)×(①収入金額 ÷ 譲渡資産の譲渡価額)

= ②必要経費

(3)①収入金額 − ②必要経費 = 課税される譲渡所得の金額

譲渡資産の譲渡価額が買換資産の取得価額以下の場合

(1)譲渡資産の譲渡価額 × 0.2 = ①収入金額

(2)(譲渡資産の取得費 + 譲渡費用)× 0.2 = ②必要経費

(3)①収入金額 − ②必要経費 = 課税される譲渡所得の金額

申告手続き

特定事業用資産の買換え特例を適用するためには、資産を売却した翌年の3月15日までに、所得税の確定申告が必要となります。

確定申告時に買い換える資産が決まっていない場合は、買換資産の見積り額を用いて特例を適用することになります。見積り額より実際の取得価額が多かった場合には、取得日から4ヵ月以内に「更正の請求書」を提出すれば、所得税の還付を受けることが可能です。逆に、見積額より実際の取得価額が少なかった場合は、修正申告を行ない、差額分の所得税を納税する必要があります。

特定資産を買い換えた場合の圧縮記帳【図解・事例付き】

企業が事業用の資産を売却し、代わりに新たな資産を取得する「資産の買い換え」があった場合、通常であれば売却益に対して法人税が課税されます。しかし、「圧縮記帳」を利用すれば、その課税を繰り延べることが可能です。

■ 圧縮記帳とは?

圧縮記帳とは、譲渡益(売却益)の全部または一部を、新たに取得した資産の取得原価から控除することで、課税所得を減らす制度です。

■ 【図解】圧縮記帳の仕組み

◉ 通常の場合(圧縮記帳をしない)

【売却】

土地の売却価格 :5,000万円

帳簿価額(取得原価):3,000万円

→ 売却益:2,000万円 ⇒ 課税対象(法人税がかかる)

【買換】

新しい土地の取得価額:5,000万円

→ 取得原価:5,000万円

◉ 圧縮記帳をした場合

【売却益】

2,000万円のうち、全額圧縮記帳

【買換資産】

新しい土地の取得価額:5,000万円

圧縮額:▲2,000万円

→ 圧縮後の帳簿価額:3,000万円

→ 売却益は繰延べ(当期の課税対象外)

➡ 結果:課税の繰延べができ、資金繰りが改善!

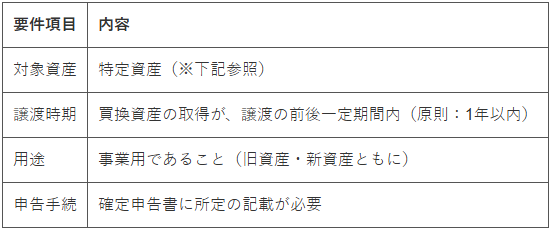

■ 適用要件

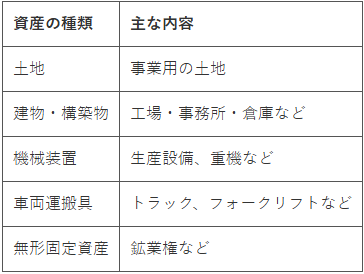

■ 特定資産の具体例

特例の対象となる組み合わせ

特例の適用を受けるには、譲渡資産と買換資産が一定の組み合わせに当てはまる必要があります。

この組み合わせの代表的なものとして、次のものが挙げられます。これは3号買換えと呼ばれ、令和5年度税制改正前は4号買換えと呼ばれていました。

※土地には借地権が含まれます。

※集中地域は、地方再生法に基づきます。

特例が適用される条件

特例の適用を受けるためには、以下のような細かい要件をクリアする必要があります。

- 譲渡資産が棚卸資産でないこと

- 譲渡資産が長期所有(10年超)であること

- 買換資産として取得する土地などの面積が、譲渡資産の土地などの面積の5倍以内であること

- 譲渡の前年~翌年中には買換資産を取得すること

- 買換資産を取得日から1年以内に事業用資産として使用すること

- 同一期中に資産を買換える場合、所定の期間内に届出書を提出すること【改正】

■ 圧縮記帳の効果

- ✅ 一時的に課税所得を減らせる(法人税の繰延べ)

- ✅ 設備投資や再構築時のキャッシュ負担を軽減

- ✅ 将来の減価償却費も少なくなるため、長期的な利益調整が必要

■ 【事例】工場用地の買換え

● 事例内容

- A社は、老朽化した工場用地を5,000万円で売却(帳簿価額3,000万円)

- 新たに別の場所に工場用地を6,000万円で取得

- 圧縮記帳を適用したい

● 処理内容

- 売却益:5,000万円 − 3,000万円 = 2,000万円

- 圧縮対象額:2,000万円(全額)

- 新工場用地の帳簿価額:6,000万円 − 2,000万円 = 4,000万円

➡ このように処理することで、2,000万円分の課税が繰延べとなり、法人税の支払いを後回しにできます。

■ 注意点

- 圧縮した金額分、将来の減価償却費は少なくなります。

- 売却益の全額を圧縮できない場合(部分圧縮)もあります。

まとめ

特定の事業用資産の買換えの特例とは

「特定の事業用資産の買換えの特例」とは、法人や個人事業主が、一定の事業用資産を譲渡した場合に、その資産の譲渡によって生じた所得に対して、課税の繰り延べが認められる制度です。

具体的には、譲渡した資産の代わりに一定の期間内に同種または一定の用途に供される資産を取得(買換え)した場合に、その譲渡益の全部または一部を、買換え資産の取得価額から控除することができ、結果として譲渡時点での課税が繰り延べられます。

対象となる資産

この特例が適用される「特定の事業用資産」には、以下のような資産が含まれます(要件あり):

- 事業の用に供していた建物、構築物、機械装置などの有形固定資産

- 土地等で、事業の用に供していたもの

- 一部の無形固定資産

主な適用要件

特例を受けるためには、次のような要件を満たす必要があります:

- 譲渡資産が事業用であること

- 原則として1年以上保有していたことが求められます。

- 一定期間内に買換え資産を取得すること

- 譲渡年の前年から翌年末まで(または特例で延長された期間)に取得する必要があります。

- 買換え資産も事業の用に供すること

- 譲渡対価の一定割合以上を買換え資産の取得に充てること

特例の効果

この特例が適用されると、譲渡益に対して直ちに課税されるのではなく、買換え資産の取得価額から譲渡益相当額が控除されることで、将来その買換え資産を譲渡するまで課税が繰り延べられます。これにより、事業の継続や資産の再投資を円滑に行えるメリットがあります。

留意点

- 適用には税務署への届出書の提出が必要です。

- 譲渡や取得の内容によっては、適用できないケースもあるため、事前に税理士等の専門家に相談することが望ましいです。